脱缰的锂价,奔向何处?

这是一个棘手,但无法回避的话题。

近期,碳酸锂价格“不降反升”,最高超过50万元/吨,较去年初涨幅730%,较今年初涨幅150%。

这一轮锂价上涨,本质是需求驱动,下游需求弹性较大,而上游供给缺乏弹性,导致供需迅速失衡,短期又难以恢复平衡,加之预期推波助澜,锂价应声迅速上涨。

锂价肆意上涨,如何看待背后的逻辑?如何预估未来的走势?这是一个很难准确回答的话题,但我们至少可以从几个角度来加以认识,至于结论就仁者见仁智者见智了。

01

全球化定价

锂价是全球定价,锂资源是一个全球产业。

一方面,上游锂矿除了中国,还主要分布在澳大利亚、阿根廷和智利等地区,资源储备及供给呈现全球化格局。

另一方面,下游主要需求是锂电材料及锂电企业,终端主要需求则是新能源汽车和储能。无论是下游锂电环节,还是终端需求,也都呈现全球化格局,从LG、松下等锂电巨头,到特斯拉、大众等电动汽车,再到覆盖全球的各类储能用户,等等。

在供给和需求全球化的背景下,我国政府及企业很难主导锂价的总体走势,我国在锂电产业链也并不像光伏行业那样具备全球优势,海外巨头深度参与,且占据重要市场份额和影响力。

02

短期供不应求

市场普遍的观点:2021年全球锂盐产量约50万吨LCE,需求量约55万吨LCE;2022年预计产量约70万吨LCE,需求量约75万吨LCE。

缺口看似不大,但实际需求量肯定更高,只是被价格明显抑制了,所以仅仅讨论缺口的意义不大。

关于未来几年的锂盐供需,预测也比较困难,版本较多,但都很难有说服力。我们只能换一个角度,从需求和供给的格局形势来进行预判。

在需求端,下游动力电池及储能电池颇为景气,“碳中和”及“能源危机”双加持,锂电产能扩张较快,周期一般低于1年,且资金实力雄厚的龙头企业产能提升明显,总产能呈现“大干快上”的态势,增速远超锂盐供给,预计到2025年产能超过2500GWh。

在供给端,由于锂盐产能投放周期普遍超过3年,扩产周期较长,上下游扩产周期的不匹配注定未来一段时间仍然是供不应求的局面,这个需求不一定是终端实际需求,而是锂电产能的开工需求,后者更高,而且锂盐扩产效率的不确定性还可能进一步放大及延长供需失衡的局面。

可见,短期而言,不仅终端新能源汽车及储能需求会真实刺激上游锂盐需求,而且锂电产能扩张相对上游锂盐供给严重过剩的锂电企业开工需求,更会进一步放大供需之间的矛盾,加深了产业链上下游之间的博弈和冲突。

而且,短期需求还因为价格因素被抑制了,尤其是储能,大量订单没有得到满足,后续还会被延迟释放,过度需求的消化需要一定时间,从而延缓供需再平衡。

实际上,短期供不应求,已经没有太大争议,难点在于短期到底有多短。

从中长期来讲,只要供给的释放速度更快,供给一定程度超过需求,价格就有望迎来反转,只是这个“你追我赶”的供需进度和时间表,很难预测罢了,没人能够说清楚。

03

供给端成本抬升

供给端自身成本也在不断提升,成为抬高下游价格的因素之一。

其一,在全球锂资源价格上涨及供应紧张的局面下,锂矿开采企业、锂盐加工企业、锂电材料企业、锂电池企业甚至下游电动汽车企业纷纷加入锂矿抢购当中,甚至墨西哥政府还宣布锂矿国有化,也加入到锂矿争夺的行列中,这些行为直接抬高了新增锂盐供给的成本。

其二,随着锂资源价格的不断抬高,使得一些原本不具有市场化开发价值的低品质锂矿也具备了开采价值,但这些锂矿的开采成本更高。

所以,在原有锂矿供给的基础上,新增供给的直接成本已经抬高,开发成本的增加,导致的碳酸锂市场均衡价格上升,具体多少价格很难定量推测,众说纷纭,普遍认为在20-30万元/吨,但已不太可能再低于10万元/吨。

其三,全球供应链紊乱,也加剧了锂价预期。

除了中国,全球锂矿资源主要分布在澳大利亚、阿根廷和智利等国家或地区。越来越不稳定的全球供应链及汇率波动,也是锂资源供需失衡并导致供应紧张的又一重要因素。

其四,锂矿资源的开发会受到地域限制、天气变化、环保要求、政策约束、储量规模、开采难度、基建情况等多种因素影响,扩产周期越长,对应的风险也越大。

所以,锂矿争夺、低品质锂矿进场、开采成本增加、全球供应链不确定性等多种因素正在抬高锂盐成本,成为锂价高企乃至未来锂价回落底限的重要扰动因素。

04

需求端承受力增强

存在就是道理。

碳酸锂价格达到50万元/吨,下游磷酸铁锂电池价格就超过0.9元/Wh,市场现实表明如此高企的锂价仍然可以维系中下游的运转,锂电企业愿意开工,终端需求愿意买单。

这是一个残酷的商业现实。

其一,由于锂电池需求大幅增加,应用场景不断拓展,从新能源汽车到储能,从大型储能到家庭储能,场景纵深提升了锂电池的价格承受力,特别是今年海外能源危机提升了2C家庭储能的价格承受力,这是近年锂电池价格“不降反升”仍然不减锂电行业热度的原因之一。

其二,锂电池技术不断更新,产能不断扩张,大量资本涌入,通过技术创新、规模效应和资本成本降低,也进一步提升了锂电池的成本承受力。

其三,由于光伏及风电的度电成本不断降低,尤其是光伏的半导体属性将不断推动其度电成本下降,在“新能源+储能”的商业组合模式中,新能源成本不断降低,但不得不通过储能来弥补自身稳定性,而在“新能源+储能”终端投资的收益率维持在宏观利率水平的情况下,对储能的成本容忍度反而增加了。

换言之,锂矿不仅在收割锂电,未来还可能收割光伏,光伏的技术进步及度电成本降低提供了持续不断的动力。

所以,从这些角度来讲,尽管上游锂价大幅增长,但通过中下游技术创新、规模效应、资本成本降低、价格承受力提升、光伏补贴等多种因素的共同作用,部分消化了上游锂价上涨的冲击,下游价格并非对等传导,而是在传导过程中不断消化。

中下游乃至光伏的努力,恰恰转化为了上游锂价上涨或者价格高企的野心。

05

定价机制扭曲

这是一场压力测试战。

价格机制总体上围绕供给和需求展开,但是短期可能受到很多因素的干扰,比如寡头垄断、上下游一体化、长协订单、上下游博弈等因素,这个在光伏行业的硅料领域体现得淋漓尽致。

锂盐定价套路似乎正在向光伏硅料看齐。

由于锂盐供给缺乏弹性,一般周期长达3年以上,且产能供给存在很大的不可预测性,而下游锂电池产能周期一般低于1年。

目前,我们可见的锂电池产能正在“大干快上”,而且投资主体“非富即贵”,财大气粗,拥有足够的实力来争夺上游锂资源。

在下游锂电池产能增速大幅超过上游锂盐供给的背景下,锂盐价格将由出价最高者决定,类似拍卖机制。

这又是一个残酷的现实。

此外,下游锂电企业对上游锂资源的介入,也会使得定价机制发生变化,他们作为产业需求方而非投机方,比如市场价格低于他们的开采成本,他们就会选择在市场上采购,从而对价格起到平抑作用。

光伏硅料的价格回落曲线,或许可以值得借鉴。

06

第一性原理

这是一个时髦的角度。

从第一性原理而言,光伏、风电的最终资源都是太阳,属于牌照资源,制造端没有资源属性,而锂电储能的制造端具有资源属性,那就是锂矿,除非能够找到能够替代锂电的储能工具,短期并不现实,经过20多年的产业积淀,锂电目前在灵活性储能方面具有绝对优势,这还是在锂价高企的背景下,如果锂价回落,这种优势还会更加明显,钠离子等替补储能技术的长期优势并不乐观。

无论是光伏、风电,还是锂电,制造端只有短期的技术迭代红利或者产能失衡红利,中长期都没有超额利润,最终回归最低合理毛利率。但是,拥有稀缺资源的主体可能拥有较长时间的超额利润,光伏和风电的超额利润正在走向牌照领域,各个拥有牌照资源的地方政府正在“坐地起价”,制造端毫无还手之力,而锂电储能的稀缺资源正在走向锂矿环节。

在全球能源危机阴影下,储能是新型能源系统(含电动汽车)的重要组成部分,那么作为储能主要资源的锂矿,必将扮演越来越重要的角色。

从这些角度来讲,锂价回归之路,不会太顺畅平坦,可能比很多人的预期要坎坷滞缓一些,我们不能一成不变地套用历史模型,毕竟锂矿上下游的供需格局都发生了显著变化。当然,资本市场已经多大程度反映了这个预期,不得而知。来源: Mr蒋静的资本圈

-

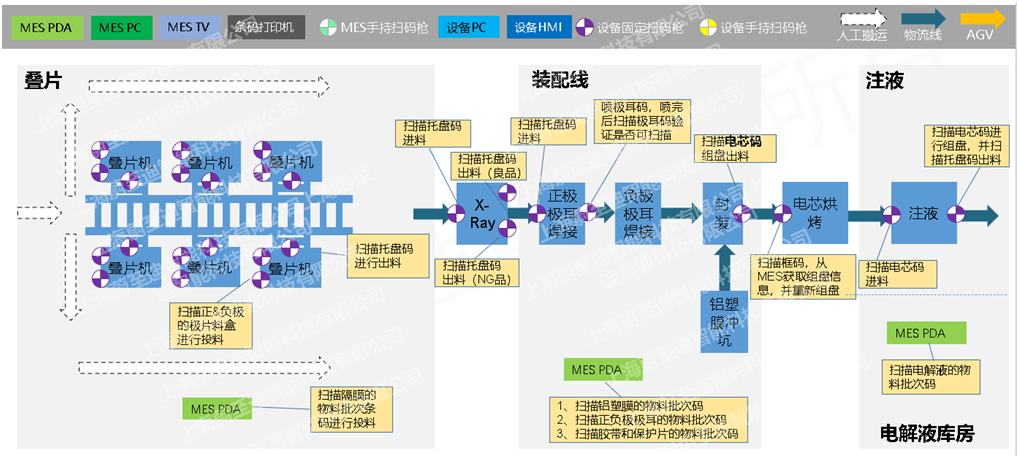

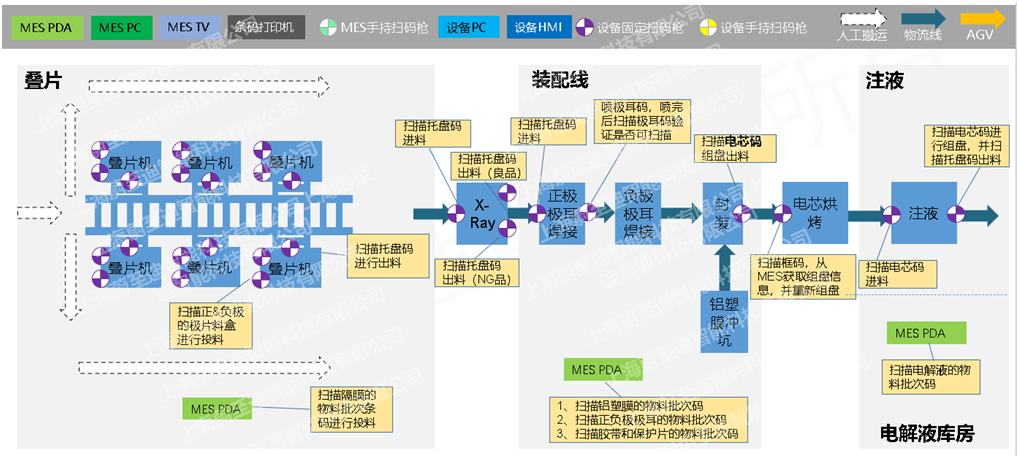

方形叠片工艺电芯MES解决方案

蔚至迪锂电MES针对方形叠片工艺,首先在追溯链搭建过程中,充分考虑三码合一,即裸电芯码、极耳码/顶盖码和电芯码的绑定,确保所有环节都有码可追;其次针对生产过程中的每个电芯单体进行记录和管控,确保人机料法环测各个维度的数据均实现应采尽采、应管尽管,保障生产过程的稳定可控,协助电池企业降本增效。

2022-05-23

-

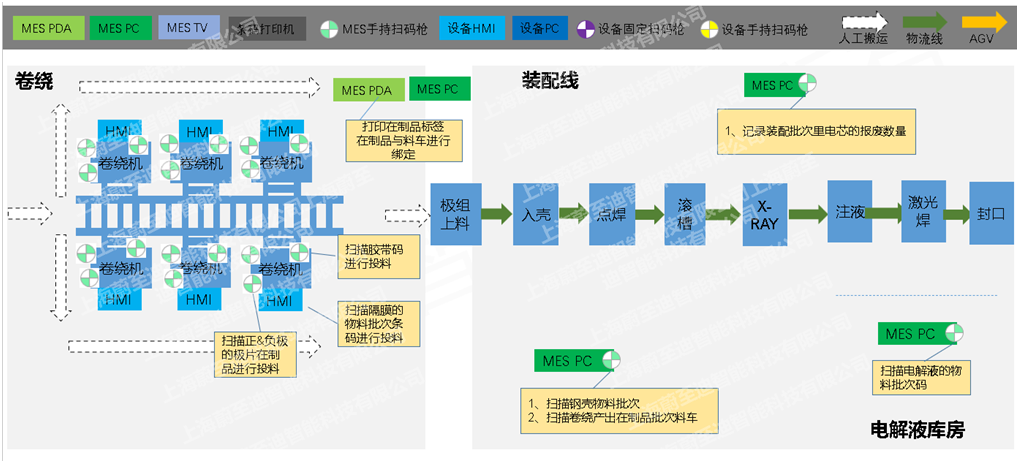

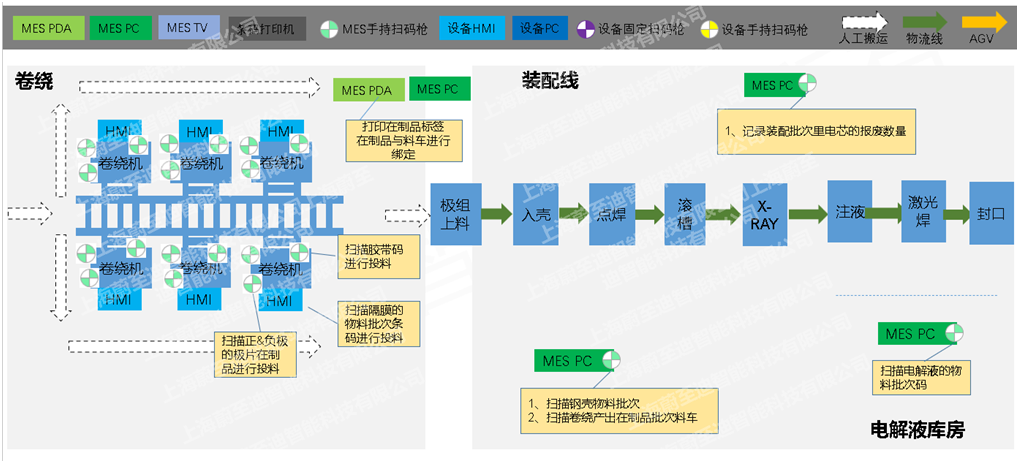

圆柱电芯MES解决方案

蔚至迪锂电MES针对圆柱卷绕工艺,重点在于实现装配生产过程的各类批次管理,确保在裸电芯没有单体码的情况下,将有电芯码之后的数据和电极段的数据进行衔接,实现整体过程的追溯链搭建。同时,针对圆柱电池对载具管理的要求,在MES进行精细化管理。

2022-05-23